– Όλες οι φούσκες… σκάνε

Από τις αγορές πετρελαίου, τον σωρό των ομολόγων που έχουν στοιβαχτεί στα χαρτοφυλάκια, από την Κερκόπορτα του QE, τις επενδυτικές φαντασιώσεις και την προετοιμασία των hedge funds, γίνεται ολοένα και πιο ξεκάθαρο ότι τα «μεγάλα αγόρια» της αγοράς προετοιμάζονται για καταστροφή… όπως αναφέρει ο επενδυτικός οίκος Gold Switzerland…

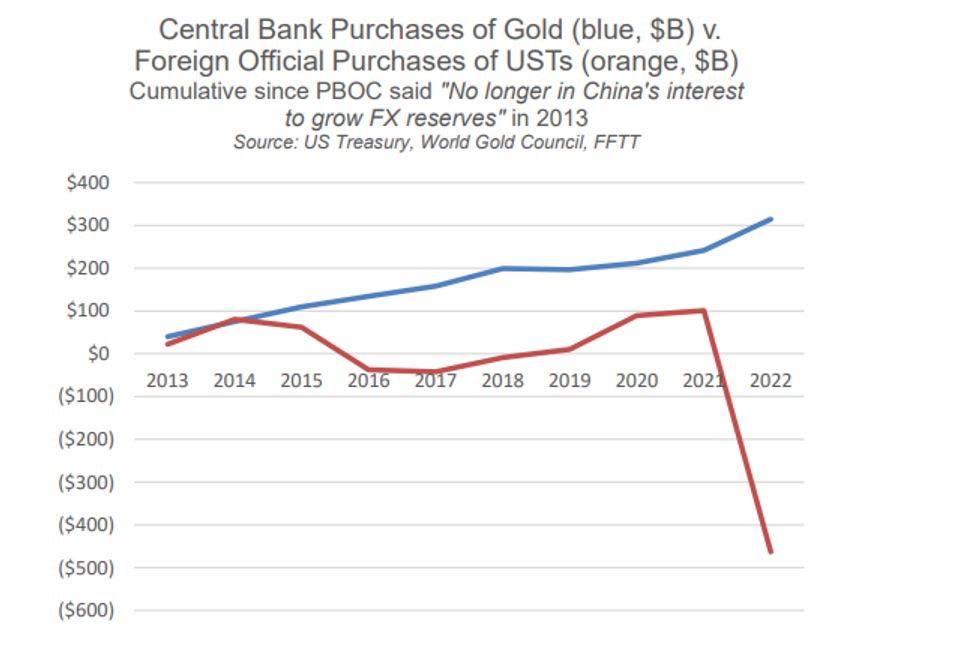

Σύμφωνα με όσα λέει, οι ρωγμές του πετροδολαρίου αποτελούν ακόμα ένα σύμπτωμα ενός κόσμου που γυρίζει την πλάτη του στα ομόλογα του αμερικανικού Δημοσίου και το δολάριο.

Ο χρυσός, φυσικά, παίζει ρόλο σε αυτό…

Βουτιά στην ιστορία του πετρελαίου

Τα πρωτοσέλιδα των τελευταίων ημερών αφορούν την «έκπληξη» των περικοπών της παραγωγής του ΟΠΕΚ.

Γιατί συμβαίνει αυτό και τι λέει για τον χρυσό στην πορεία;

Όπως αναφέρθηκε πολλές φορές, φαίνεται ότι η πολιτική των ΗΠΑ, από τις κοντόφθαλμες (αυτοκτονικές;) κυρώσεις μέχρι την «πράσινη ανάπτυξη» δεν έχει σχεδόν κανένα νόημα στον πραγματικό κόσμο, που απέχει μίλια από τον κόσμο της Ουάσιγκτον.

Άλλωστε, η ενέργεια, έχει σημασία, που σημαίνει ότι το πετρέλαιο έχει σημασία.

Αλλά το σημερινό καθεστώς στις ΗΠΑ χάνει φίλους στη Σαουδική Αραβία και μειώνει την προηγούμενη και άλλοτε αξιοθαύμαστη παραγωγή του σχιστολιθικού πετρελαίου… – παρότι ο κόσμος εξακολουθεί να τρέχει με «μαύρο χρυσό» και μάχεται ενάντια στην πράσινη πολιτική.

Η επίθεση της Ουάσιγκτον στον σχιστόλιθο μπορεί να κάνει την Greta Thunberg χαρούμενη, αλλά ας είμαστε ρεαλιστές: Αψηφά την οικονομική κοινή λογική.

Η Σαουδική Αραβία, μειώνοντας την παραγωγή, αποδεικνύει τώρα πώς ο κόσμος που εξακολουθεί να εξαρτάται από το πετρέλαιο δεν φοβάται να χάσει μερίδιο αγοράς από τις ΗΠΑ για τον απλούστατο λόγο ότι οι ΗΠΑ απλώς δεν έχουν αρκετό πετρέλαιο.

Εν τω μεταξύ, η κινεζική ζήτηση κορυφώνεται, ενώ οι ροές ρωσικού πετρελαίου προς τα ανατολικά (συμπεριλαμβανομένης της Ιαπωνίας) σημειώνουν νέα υψηλά, σε τιμές πάνω από το ανώτατο όριο τιμών των 60 δολαρίων/βαρέλι (πλαφόν).

Συνεπώς, η Ουάσιγκτον θα πρέπει να αναθεωρήσει τις πολιτικές της…

Διαφορετικά, οι τιμές του πετρελαίου θα εκτιναχθούν, καθιστώντας τον πόλεμο του προέδρου της Fed Jerome Powell κατά του πληθωρισμού… παρωδία.

Ο χρυσός λειτουργεί καλύτερα από τα φουσκωμένα πράσινα όπλα

Το προφανές συμπέρασμα που μπορούμε να βγάλουμε από μια τέτοια προβλέψιμη συσχέτιση είναι ότι ο χρυσός λειτουργεί καλύτερα από τα fiat δολάρια στην καταπολέμηση/διαχείριση του πληθωρισμού.

Από την Ινδία μέχρι την Κίνα, την Γκάνα, τη Μαλαισία, την Κίνα και 37 άλλες χώρες που έχουν συνάψει διμερείς εμπορικές συμφωνίες εκτός δολαρίου, το δολάριο ΗΠΑ, που έχει μολυνθεί από τον πληθωρισμό, χάνει τη θέση του στο κρίσιμο εμπόριο στην αγορά πετρελαίου.

Τα έθνη που έχουν πέσει σε παγίδες χρέους εκφρασμένου σε δολάρια (χάρη στο αυξημένο επιτόκιο και ως εκ τούτου ισχυρότερο και ακριβότερο δολάριο) εφευρίσκουν τρόπους να συνδέσουν τις εξαγωγές τους (δηλαδή το πετρέλαιο) με ένα πιο σταθερό νομισματικό περιουσιακό στοιχείο (π.χ. τον χρυσό).

Αυτό, φυσικά, μας κάνει ολοένα και πιο σίγουρο ότι, καθώς ο κόσμος πλησιάζει στην παγκόσμια (και καθοδηγούμενη από το δολάριο) κατάρρευση, το Bretton Woods 2.0 θα πρέπει να περιλαμβάνει μια νέα παγκόσμια τάξη πραγμάτων…

Αυτό, πάλι, εξηγεί γιατί τόσo πολλές από τις κεντρικές τράπεζες του κόσμου φορτώνουν χρυσό αντί για IOU του «θείου Σαμ».

Επενδύσεις… και κίνδυνος χωρίς απόδοση

Δυστυχώς, οι Αμερικανοί επενδυτές παραμένουν παγιδευμένοι σε μια σπείρα γνωστικής ασυμφωνίας ενώ εξακολουθούν να πιστεύουν ότι η Αμερική του σήμερα και του αύριο είναι η Αμερική των μαγικών ηγετών, των ελλειμμάτων χωρίς δάκρυα και του ισοσκελισμένου προϋπολογισμού της εποχής του Eisenhower.

Αυτός είναι ο λόγος για τον οποίο η συντριπτική πλειονότητα εξακολουθεί να στριμώχνεται σε χαρτοφυλάκια 60/40, σύμφωνα με πρόσφατη έρευνα της BofA για «επενδυτικούς συμβούλους».

Αυτό μπορεί να εξηγήσει γιατί τα νοικοκυριά των ΗΠΑ (ένας στατιστικός όρος τέχνης που περιλαμβάνει αμοιβαία κεφάλαια αντιστάθμισης κινδύνου) αύξησαν τις κατανομές τους σε αμερικανικά ομόλογα κατά 165% (1,6 T $) από το τέταρτο τρίμηνο του 2022, την ίδια στιγμή που ο υπόλοιπος κόσμος τα απορρίπτει.

Αλλά, για να είμαστε δίκαιοι, τα υψηλότερα επιτόκια στις ΗΠΑ δίνουν στους επενδυτές ομολόγων (ειδικά σε τίτλους μικρής διάρκειας ή διαπραγματεύσιμους στη χρηματαγορά) μεγαλύτερη απόδοση από τους λογαριασμούς όψεως ή ταμιευτηρίου.

Δυστυχώς, όμως, οι μάζες προσελκύονται από τις φούσκες.

Αλλά… όλες οι φούσκες σκάνε.

Φυσικά, όταν προσαρμόζονται στον πληθωρισμό, αυτοί οι φτωχοί επενδυτές των ΗΠΑ εξακολουθούν να έχουν αρνητική απόδοση στα αμερικανικά ομόλογα.

Οι ξένοι, φυσικά, έχουν σταματήσει να το παθαίνουν αυτό, αλλά οι Αμερικανοί παρασύρονται μαζικά στην παγίδα των ομολόγων… ουσιαστικά πληρώνουν απλώς έναν αόρατο φόρο – ενώ παράλληλα εξαλείφουν την ανάπτυξη του ΑΕΠ και βοηθούν εν αγνοία τους τον «θείο Σαμ» να χρηματοδοτήσει το χρέος του.

Αλλά γιατί τα hedge funds (δηλαδή το «έξυπνο χρήμα»)… πέφτουν σε αυτό;

Γιατί φορτώνουν αμερικανικά ομόλογα; Μάλλον, επειδή «βλέπουν» προβλήματα… διότι ακόμα και οι αρνητικές αποδόσεις στα ομόλογα των ΗΠΑ είναι καλύτερες από έναν S&P 500 που βυθίζεται.

Αναμονή, λοιπόν, για τον… πάτο.

Εν ολίγοις, τα «μεγάλα αγόρια»… βρίσκονται σήμερα σε ασφαλές καταφύγιο παρά τα αρνητικά ομόλογα, για να αγοράσουν στα χαμηλά…

Μόλις μπορέσουν να αγοράσουν στον πάτο, θα πετάξουν τα IOU του θείου Σαμ, καθώς και το QE

Επιβίωση vs Debate

Η διατήρηση των αποδόσεων των ομολόγων υπό έλεγχο δεν είναι θέμα συζήτησης από ειδικούς αλλά εθνική επιβίωση.

Δεδομένου ότι οι αποδόσεις των ομολόγων αυξάνονται όταν οι τιμές των ομολόγων πέφτουν, είναι θέμα επιβίωσης του κράτους να διατηρήσει τις εθνικές τιμές των ομολόγων σε λογικά υψηλά επίπεδα.

Αυτό, ωστόσο, είναι αδύνατο όταν η ζήτηση ομολόγων (και επομένως η τιμή) μειώνεται.

Αυτή η φυσική πραγματικότητα ανοίγει την πόρτα στην εξής αφύσικη «λύση»: οι κεντρικές τράπεζες τυπώνουν αφύσικα τρισεκατομμύρια («συνθετική ζήτηση») για να αγοράσουν τα δικά τους ομόλογα/χρέος.

Αυτό το παιχνίδι είναι γνωστό ως QE, ή «Ποσοτική Χαλάρωση» (ευφημισμός για τον μη φυσικό, αντικαπιταλιστικό, κατά της ελεύθερης αγοράς και κατά της ανακάλυψης της ελεύθερης τιμής σοσιαλισμό της Wall Street, του οποίου οι πληθωριστικές συνέπειες βλάπτουν τη Main Street).

Εν ολίγοις: Το QE έχει υποστηρίξει ένα σύγχρονο σύστημα αρχόντων και δουλοπάροικων που δημιούργησαν οι κεντρικές τράπεζες.

Πώς μπορεί να υπάρξει QE εάν οι τίτλοι λένε QT;

Αλλά το επίσημο αφήγημα και οι ειδήσει εξακολουθούν να μας λένε μόνο ιστορίες για QT (ποσοτική συρρίκνωση Quantitative Tightening) και όχι για QE…

Οπότε ποιο είναι το πρόβλημα;

Λοιπόν, όπως συμβαίνει με τα πάντα σχεδόν, το επίσημο αφήγημα δεν είναι το αληθινό αφήγημα…

Στην πραγματικότητα, η πίσω πόρτα ή το «κρυφό QE» είναι παντού γύρω μας: από τη Fed που διασώζει/χρηματοδοτεί τις αγορές repo και τις νεκρές περιφερειακές τράπεζες μέχρι τις κεντρικές τράπεζες που συνάπτουν μυστικές συμφωνίες παρασκηνιακά.

Παρόλο που δεν πρόκειται για επίσημο QE, όταν η κεντρική τράπεζα αγοράζει τα IOU (ομόλογα) άλλης χώρας, είναι περισσότερο από πιθανό οι κορυφαίες κεντρικές τράπεζες να ενεργούν με συντονισμένο τρόπο για να «QΕ το χρέος του άλλου»…

Η αξιωματούχος της Fed, Kathleen Tyson, περιγράφει ως «αλυσίδα μαργαριτών».

Και αν κοιτάξουμε τα δεδομένα του ίδιου του ΔΝΤ, μπορούμε να συνδέσουμε τις κουκκίδες αυτής της αλυσίδας με σχετική σαφήνεια.

Από το δ’ τρίμηνο του 2022, για παράδειγμα, τα συνολικά συναλλαγματικά αποθέματα είναι αυξημένα κατά 340 δισεκατομμύρια δολάρια – ισοδύναμο με QE άνω των 100 δισεκατομμυρίων δολαρίων ανά μήνα κεντρικής τράπεζας.

Προς το σκοπό αυτό, τα μαθηματικά είναι απλά:

1) τα αποθεματικά σε GBP αυξήθηκαν κατά 10% (δεν αποτελεί έκπληξη δεδομένης της έκρηξης του χρυσού τον Οκτώβριο του 2022), τα αποθεματικά σε JPY αυξήθηκαν σχεδόν κατά 8%, τα αποθεματικά σε EUR αυξήθηκαν κατά 7% και τα αποθεματικά σε USD αυξήθηκαν μόλις κατά 0,5 %.

Αυτό όχι μονο μοιάζει με κερκόπορτα προς ένα QE που μεταμφιέζεται σε «δημιουργία πλεονάζοντος αποθεματικού», αλλά σαν συντονισμένη προσπάθεια των κεντρικών τραπεζών του δείκτη δολαρίου (DXY) να αποδυναμώσουν συλλογικά το δολάριο, που δέχονται ως πλήγματα τις αυξήσεις επιτοκίων του Powell…

Από την έναρξη των παραπάνω πολιτικών της G7, το USD έχει υποχωρήσει 11% το 2023, καθώς τα άλλα νομίσματα του DXY (JPY, EUR και GBP) ενισχύθηκαν στο πλαίσιο μιας μικρής θυρίδας ασφαλείας/QE.

Φαίνεται, εν ολίγοις, ότι η ανάγκη για τεχνητή ρευστότητα σε έναν κόσμο διψασμένο για δολάρια βρήκε έναν έξυπνο τρόπο να αποδυναμώσει τη σχετική ισχύ (και το κόστος) του νομίσματος των ΗΠΑ, χωρίς να απαιτείται απροκάλυπτα ο Powell να κλικάρει…

Γιατί οι αγορές οδηγούν σε ύφεση

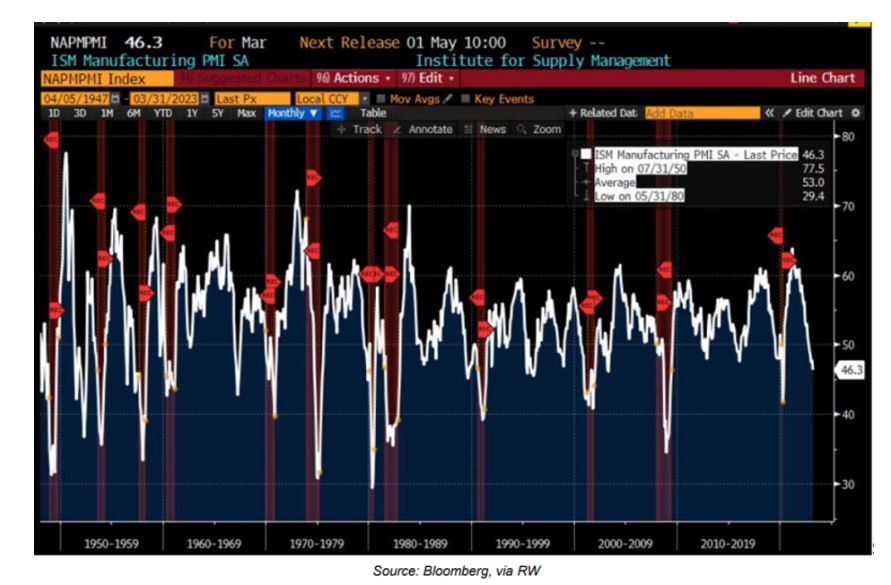

Αυτό το ανεπίσημο αλλά πιθανό συντονισμένο παιχνίδι για την εποικοδομητική αποδυνάμωση του δολαρίου μεταξύ των «μεγάλων αγοριών» βοηθά να εξηγηθεί γιατί ο S&P σημείωσε άνοδο το 2023, παρά τους δείκτες που υπογραμμίζουν ότι η ίδια η χώρα βαδίζει προς ύφεση.

Τα δεδομένα από τη μεταποίηση των ΗΠΑ (ISM) βρίσκονται πλέον σε επίπεδα συμβατά με μια ύφεση…

Και πάλι: Οι ειρωνείες (και οι μη φυσικοί χειρισμοί) αφθονούν.

Εν τω μεταξύ, το ΑΕΠ, όπως το εκτιμά η Fed της Ατλάντα, μειώθηκε κατά 1,5% από το 3,2% του Μαρτίου.

Αλλά ποιος χρειάζεται ανάπτυξη, παραγωγικότητα, φορολογικά έσοδα ή εθνική οικονομική υγεία για να κρατήσει ένα χρηματιστήριο που υποστηρίζεται από μια ρευστότητα η οποία αψηφά την πραγματικότητα – τουλάχιστον προς το παρόν…

Αναμονή για την πληρωμή του χρέους…

Τελικά, φυσικά, το χρέος θα φέρει… τα πολλά γέλια, καθώς μάλιστα το αμερικανικό έλλειμμα κοντεύει να ξεπεράσει το 50% του παγκόσμιου ΑΕΠ… με τη Fed να επιστρέφει στο τύπωμα χρήματος.

Αυτή η φαινομενικά αναπόφευκτη επιστροφή σε τύπωμα τρισεκατομμυρίων, που πιθανότατα θα επέλθει μετά από μια αποπληθωριστική έκρηξη στις μετοχές, οι οποίες υποστηρίζονται επί του παρόντος από τα προαναφερθέντα κόλπα, και όχι από κέρδη και ανάπτυξη

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου